André Esteves, o banqueiro que pode salvar Eike, em 20 fotos

Um dos banqueiros mais influentes do mundo começou consertando computadores no antigo Pactual

Da Redação

Publicado em 30 de agosto de 2013 às 14h15.

Última atualização em 13 de setembro de 2016 às 15h33.

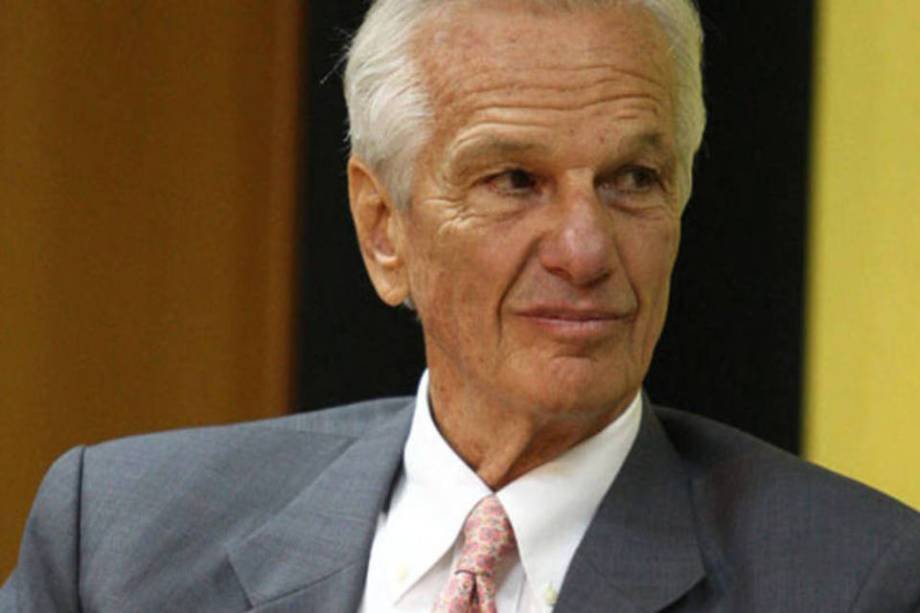

São Paulo – André Esteves tem uma origem modesta, nascido em uma família de classe média no bairro carioca da Tijuca. Formado em matemática, o futuro bilionário começou a carreira como analista de sistemas no antigo Pactual, nos anos 80, consertando computadores. Subiu na hierarquia do banco, comprou-o, vendeu-o, recomprou-o e tornou-se um dos expoentes do capitalismo brasileiro. Veja, a seguir, alguns de seus principais momentos.

2 /21(Sergio Lima/FolhaPress/Veja)

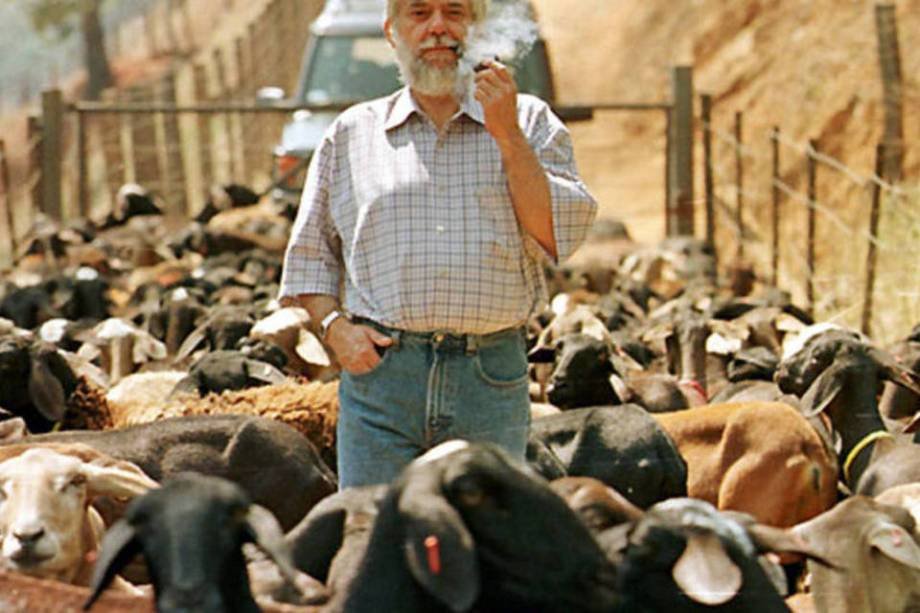

André Esteves não trabalhou com Jorge Paulo Lemann no começo de sua carreira, mas pode-se dizer que o criador da Ambev é uma grande influência na sua história. Isto porque Lemann trouxe, para o Brasil, o modelo de meritocracia que fez a cabeça de Esteves. Lemann fundou o lendário banco Garantia, de onde saíram os sócios que fundaram o Pactual, em 1983 - herdeiros da cultura do Garantia banco em que Esteves fez sua carreira, fama e fortuna.

3 /21(ANA CAROLINA FERNANDES)

Luiz Cézar Fernandes foi um dos fundadores do banco Pactual, onde Esteves iniciou sua história em 1989, ao ver um anúncio de emprego no jornal. Em apenas dez anos, Esteves deixou o conserto de computadores para se tornar sócio do banco e liderou o grupo que comprou o Pactual, em 1999, destituindo os antigos donos. O relacionamento com Fernandes azedou, a ponto de o antigo patrão dizer que Esteves “venderia a mãe para ter o poder” – frase da qual se retratou posteriormente.

4 /21(ALEXANDRE SANTANNA)

Paulo Guedes também pertencia à velha guarda do Pactual, participando de sua fundação, em 1983. O banco era inspirado no modelo de meritocracia trazido ao Brasil pelo Garantia, criado por Jorge Paulo Lemann. Quando conheceu a cultura do Pactual, Esteves afirmou que se sentia “na Disneylândia”, tamanha a empatia que sentiu pelo sistema.

5 /21(.)

Em 2006, o banco suíço UBS comprou o Pactual por 2,6 bilhões de dólares – dos quais 1 bilhão pagos à vista e o restante, parcelado em cinco anos. Esteves permaneceu à frente das operações, até ser levado para Londres, em 2007, para gerir a carteira global de renda fixa do UBS. Ele articulou um plano para comprar o UBS, transformando o dinheiro que receberia pela venda do Pactual em ações da instituição. Gilberto Sayão, um de seus sócios no BTG, o convenceu do contrário.

6 /21(Daniela Toviansky)

Pérsio Arida foi um dos primeiros a se associar a André Esteves para criar o BTG, embrião do atual banco. Os dois deixaram o banco suíço UBS em julho de 2008 e, com outros sócios, fundaram o BTG três meses depois. A instituição ganhou corpo em abril de 2009, quando o UBS vendeu o Pactual para o BTG por 2,5 bilhões de dólares. O Pactual fora vendido por Esteves aos suíços em 2006 por um valor semelhante.

7 /21(GERMANO LUDERS)

Ninguém monta um banco sozinho – nem mesmo André Esteves. Para criar o BTG Pactual, o banqueiro conta com sócios de peso. Da esquerda para a direita, vêem-se Carlos Fonseca, Persio Arida, Claudio Galeazzi, Guilherme Paes e José Luiz Alencar.

8 /21(ANA PAULA PAIVA)

Em junho de 2011, Claudio Galeazzi tornou-se sócio do BTG Pactual. Fundador da consultoria que leva seu nome, Galeazzi é reconhecido pela sua capacidade de reestruturar empresas em dificuldades. Entre seus cartões de visita, está a presidência do Grupo Pão de Açúcar, a convite do então controlador Abilio Diniz, que procurava alguém para colocar a companhia nos trilhos.

9 /21(Wikipedia)

O banco de André Esteves começou a chamar a atenção mundial em 2012, quando estava se preparando para abrir o capital. O influente jornal britânico Financial Times chegou a chamar o BTG Pactual de um “Goldman Sachs com cachaça”, para mostrar como a instituição seguia modelos rigorosos de banco de investimento, sem perder o sabor local. O FT destacou, na época, o potencial de o banco liderar operações em mercados emergentes.

10 /21(Divulgação)

Esteves foi um dos principais articuladores da fusão da TAM com a chilena LAN, anunciada em julho de 2010. O banqueiro foi contratado pela brasileira um ano antes, e chegou a ocupar um assento no conselho de administração da TAM. Como sua remuneração era atrelada ao desempenho das ações da aérea, alguns o acusaram de conflito de interesses. Quando fechou o negócio com a LAN, viu as ações da TAM subirem – e embolsou uma comissão de 150 milhões de dólares. O JP Morgan, que assessorou a LAN, ficou com apenas 8 milhões.

11 /21(EDUARDO MONTEIRO)

Acreditem, Eike Batista já deu uma bela geladeira em André Esteves, que se desdobrou para reconquistar a confiança do então homem mais rico do Brasil. O afastamento entre os dois ocorreu em 2009, após uma malsucedida tentativa de Esteves articular a venda da gigante de mineração Vale para Eike. Para reconquistar o dono da EBX, Esteves chegou a mandar mensagens de celular do tipo “Te admiro muito, cara”. Hoje, é Eike quem precisa do banqueiro para se reerguer.

12 /21(LEONARDO SOARES)

Em 31 de janeiro de 2011, Esteves liderou o BTG Pactual na compra do combalido Banco PanAmericano , que pertencia ao empresário e apresentador Silvio Santos . A instituição tinha um rombo de 4,3 bilhões de reais e corria o risco de ser liquidado pelo Banco Central. Com o negócio, fechado por 450 milhões, o BTG Pactual estreou no varejo bancário.

13 /21(KARIME XAVIER)

Em abril de 2012, o BTG Pactual finalmente tornou-se uma companhia listada na Bolsa de Valores de São Paulo. Sua abertura de capital levantou 3,66 bilhões de reais. Foi o sétimo maior IPO da bolsa brasileira, desde a sua retomada, em 2004.

14 /21(Agência Vale/Divulgação)

Ninguém está imune a fracassos. Ao lado de grandes tacadas, Esteves também conheceu algumas derrotas. Uma delas foi a tentativa de vender a Vale, uma das maiores mineradoras do mundo, para Eike Batista, em 2009. O negócio não foi em frente, e a relação entre os dois ficou estremecida por algum tempo.

15 /21(REUTERS/Nacho Doce)

Um dos negócios mais polêmicos propostos pelo BTG Pactual foi a tentativa de fundir o Grupo Pão de Açúcar com as operações brasileiras do Carrefour. Na época, a ideia foi vista por muitos como uma manobra de Abilio Diniz para manter o controle do Pão de Açúcar, por isso, enfrentou muitas resistências. Uma das principais críticas foi a previsão de que o BNDES participasse com uma injeção de capital. O Casino, sócio francês de Abilio no Pão de Açúcar, promoveu uma cruzada contra a ideia – que acabou engavetada em julho de 2011.

16 /21(EXAME/GERMANO LUDERS)

Em julho de 2012, André Esteves anunciou uma parceria com Roger Agnelli, o ex-presidente da Vale que projetou a mineradora brasileira mundialmente. Juntos, criaram a B&A Mineração, com investimentos previstos de 520 milhões de dólares e foco no Brasil e na África. Na apresentação da empresa, Agnelli avisou que a B&A “não nasceu para ser pequena”.

17 /21(MARCELO CORREA)

O BTG Pactual também participou de uma das maiores operações do setor de telefonia do Brasil – a entrada da Portugal Telecom na Oi, em julho de 2010 – um negócio que movimentou 8,4 bilhões de reais. O banco continua assessorando os portugueses. Desta vez, a conversa é sobre a eventual venda da participação do grupo Jereissati e da Andrade Gutierrez na operadora brasileira – uma operação avaliada em 2 bilhões de reais.

18 /21(Fabio Motta)

Em maio de 2012, o BTG Pactual comprou 40% da varejista carioca Leader por 600 milhões de reais. Posteriormente, o banco ampliou a participação para 70%, assumindo o controle da empresa e desembolsando um total de 1 bilhão de reais. O plano, claro, é transformar a Leader em um vetor de consolidação do setor de varejo.

19 /21(MARCOS DPAULA)

Outro investimento do BTG Pactual em commodities está no setor de petróleo. Em agosto de 2012, fundos de private equity do banco investiram 1 bilhão de dólares na Sete Brasil, empresa criada pelo governo e por fundos de pensão para operar plataformas de petróleo e sondas no pré-sal. Com o aporte, André Esteves mais do que dobrou sua fatia na Sete Brasil, agora em 30%.

20 /21(Germano Luders/EXAME.com)

Em setembro do ano passado, Esteves recebeu uma distinção especial: foi o único brasileiro na lista dos 50 banqueiros mais influentes do mundo, elaborado pela revista Bloomberg Markets, e com direito a um lugar entre os dez maiores. Além de fama e influência, Esteves também já figura entre os mais ricos do mundo. Segundo a Forbes, seu patrimônio é de 4 bilhões de dólares, o que o torna o 14º mais rico do Brasil e o 329º na lista geral da revista americana.

21 /21(REUTERS/Ricardo Moraes)

Mais lidas

Mais de Negócios

Sebrae lança programa que dará 100% de aval a negócios conduzidos por mulheresCom dívida bilionária e novo CEO, esta rede de restaurantes dos EUA tenta se reerguerTirar cidadania italiana virou corrida contra o tempo – e um negócio milionárioA empresa que convenceu Jeniffer Castro a fazer publis após o episódio do avião