Patrocínio:

Patrocínio:

Crédito: os financiamentos imobiliários superaram as expectativas no primeiro semestre de 2024 com volume de R$ 149 bilhões (Julio Gomes/Exame)

Editora de Finanças

Publicado em 24 de julho de 2024 às 17h12.

Última atualização em 24 de julho de 2024 às 17h54.

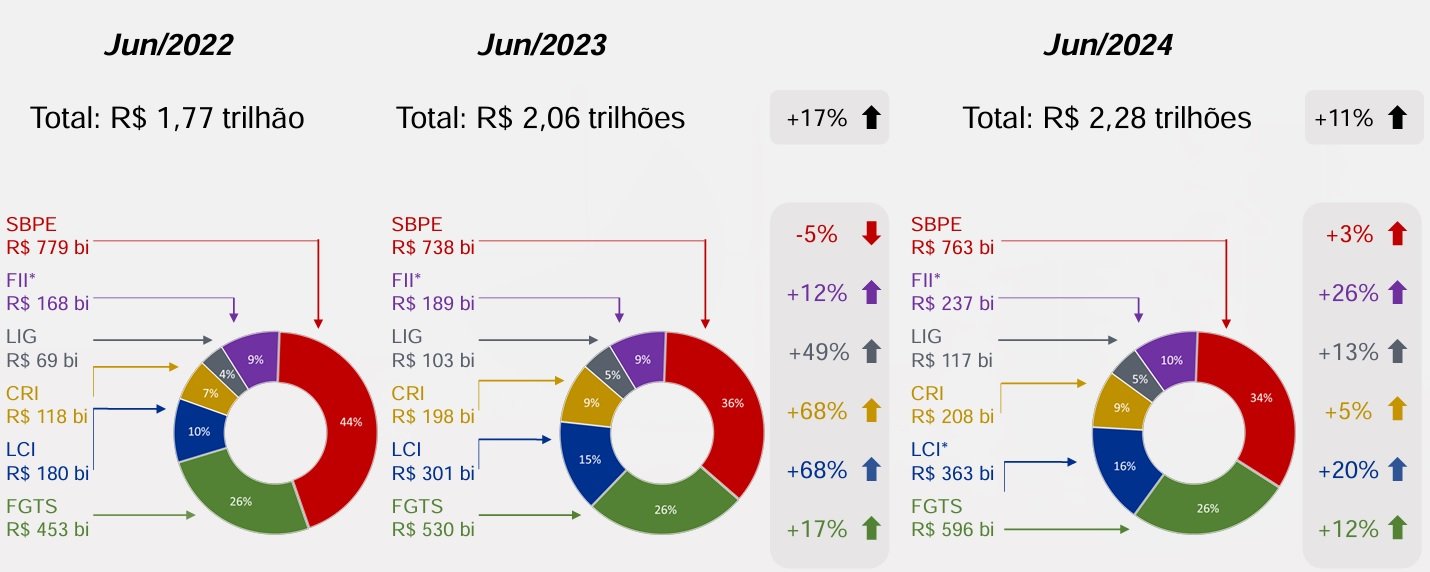

Com a evolução do mercado de capitais e os saques contínuos da poupança pelo investidor, o funding do mercado imobiliário tem passado por mudanças. A poupança, apesar de ainda ser a maior financiadora do crédito imobiliário do país, com representação de um terço do total, tem reduzido a participação e perdido espaço para outras fontes de recursos.

Entre as alternativas disponíveis, a Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip) acredita que as Letras de Crédito Imobiliário, as chamadas LCIs, são as que mais poderiam ajudar a alavancar o financiamento imobiliário no país. Entretanto, o segmento, que estava em plena ascensão, teve o ritmo reduzido depois da Resolução nº 5.119/24 emitida pelo Conselho Monetário Nacional em fevereiro deste ano.

Enquanto a poupança perdeu espaço na estrutura de funding de 44% em 2022 para 34% até junho de 2024, passando o volume de R$ 779 bilhões para R$ 763 bilhões, a participação da LCI passou de 10% para 16% até junho de 2024. Em volume, o aumento foi de R$ 180 bilhões para R$ 363 bilhões no mesmo período.

O crescimento seria ainda maior se não fosse a resolução que mudou os lastros elegíveis e os prazos de vencimento da LCI, assim como da Letra de Crédito do Agronegócio (LCA) e da Letra Imobiliária Garantida (LIG).

A resolução especifica as modalidades de crédito imobiliário aceitas como lastro do instrumento financeiro, com foco em operações de efetiva natureza imobiliária, e amplia o prazo mínimo de vencimento dos títulos emitidos de 90 dias para 12 meses. Com isso, deixaram de ser admitidas como lastro de LCI operações para pessoa jurídica sem conexão com o mercado imobiliário.

“A redução expressiva das emissões mensais a partir de fevereiro tem reduzido a capacidade de financiamento imobiliário por parte das instituições financeiras”, disse a Abecip. Em janeiro, o volume de emissão de LCI era de R$ 30,7 bilhões. Em maio, caiu para R$ 12,9 bilhões. Sandro Gamba, presidente da Abecip, diz que, com a redução da emissão e da liquidez, houve impacto na taxa de emissão. “O custo aumentou e isso interfere muito na distribuição. É importante que seja retomada uma discussão para reduzir novamente o prazo mínimo de vencimento.”

O executivo defende a retomada do prazo de 90 dias." Nós temos um instrumento que já foi testado pelo mercado e bastante relevante. Nosso pleito é pela retomada do prazo anterior. Temos conversado com todos os stakeholders envolvidos e apresentados dados de como este instrumento é importante."

Nesta quarta-feira, a Abecip apresentou os dados de financiamento imobiliário do país de janeiro a junho. Segundo a entidade, os financiamentos imobiliários superaram as expectativas no primeiro semestre de 2024 com volume de R$ 149 bilhões, alta de 30% em relação ao mesmo período de 2023 (R$ 115 bilhões).

Considerando apenas o Sistema Brasileiro de Poupança e Empréstimo (SBPE), foram financiados R$ 82,1 bilhões nos primeiros seis meses de 2024, uma elevação de 7% sobre o primeiro semestre do ano passado. Já os financiamentos pelo Fundo de Garantia do Tempo de Serviço (FGTS), atingiram R$ 67,2 bilhões, com alta de 75%, refletindo as medidas para retomada e dinamização do programa Minha Casa, Minha Vida (MCMV).

Para 2024, devido ao desempenho do primeiro semestre, a Abecip revisou suas projeções, que agora apontam para um patamar de financiamentos imobiliários mais otimista com recursos da poupança SBPE da ordem de R$ 164 bilhões. O volume, representa crescimento de 7,6% comparado ao ano de 2023. Se concretizado, deverá estar entre os três melhores resultados da história, datados em 2021 e 2022.